原文作者:DigiFT

2017 年,以太坊 ERC 20 代币标准带来了链上融资 – ICO 的大爆发,基于 ERC 721 的加密猫游戏阻塞网络,一时间开发者畅想链上资产的无限可能性;最早的现实世界资产的概念(RWA)也在当时以 STO(Security Token Offering)的形式火爆。

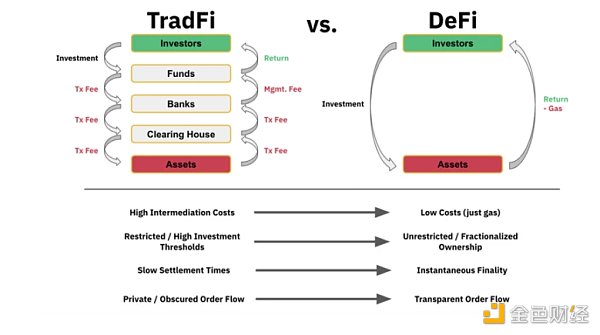

历史上每一次金融基础设施的变革都是基于记账方式的改变;从最早在柜台叫卖纸质证券,到电子化记账,再到现在的代币化上链,金融资产的表现形式不断向效率、透明度、可信化演变。

STO 最初的火爆,由于法律架构的不完善,以及链上缺少金融基础设施无疾而终。2020 的 DeFi 构建起一套近乎完整的链上金融基础设施,发行、交易、借贷都能在链上高效执行,为后续传统金融的进入带来了发展动力。

在技术层面之外,法律法规的进展为资产大规模上链带来可能性,如新加坡、香港等政府探索性地发行相关牌照。

技术和法律的双重推动下,让区块链上的一个代币,能够代表现实世界资产。恰好在当前的加密资产世界,链上的原生资产收益率在熊市中大幅度下降,主流借贷平台稳定币的质押收益仅为 2.5% ,远低于被认为是「无风险收益」的美国国债;当链上资产不再吸引人的时候,投资者开始探索现实世界资产。

美国国债拥有最好的流动性,和「广泛认为」的最低风险,接近 5% 的「无风险」年化收益,吸引了海量的投资者。加密货币的持有者也期望参与其中,不仅仅是为其收益,也是对冲加密资产的风险。

新旧世界都有动力相互了解,链上国债产品作为一个试验田开始涌现。本文探索了当前市面上五个链上国债项目,来分析其解决方案、法律架构、当前状态以及可能存在的风险。

在探讨这些方案之前,我们首先要理解「why」,发展动力到底是什么;解决方案来自于技术和法律的结合,既需要技术优势,也需有人有动力去推动方案的设计和相关法规的完善。

Chainlink已支持Backed部分代币化RWA喂价:7月10日消息,Chainlink已支持Backed Finance部分代币化RWA喂价,包括0-1年美国国债投资ETF IBO1、1-3年美国国债固收ETF IBTA以及追踪标普500指数的ETF CSPX的代币化资产价格。[2023/7/11 10:46:59]

我们认为,来自于传统金融和 web3 金融都有动力去实现推动链上资产的发展。

1.为什么传统金融的投资者想要链上代币化资产?

资产安全:在经历多家银行 / 金融机构的倒闭风波之后,传统金融体系的黑箱已经不被广泛信任;加密资产自托管的属性,只要持有私钥就保证对资产的控制权,让投资者更希望能够持有代币化的加密资产。

资产灵活性:在代币化上链之后,资产具有穿透性,能够和其他金融应用无缝结合,为用户带来更好的用户体验,降低使用成本,典型如借贷、质押、交易,甚至通过一定的智能合约设计实现资产的可编程;

交易成本:交易、借贷通过链上智能合约实现,没有中介,资产在链上直接根据算法清算、结算,也没有由于复杂的传统记账方式和账本不同步带来繁琐的 T+N 结算流程。

全球化:由于地域原因限制,一些投资者无法购买到他想要的资产;通过 DeFi 基础设施,投资者有机会轻松接触到全球的资产。

Source: Binance research

2.为什么 web3 投资者想要购买现实世界资产?

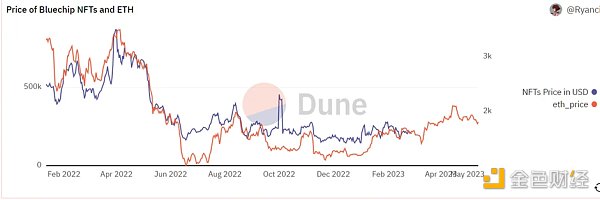

资产多元化:虽然加密资产种类繁多,从公链代币、治理代币、实用性代币到 NFT 艺术品等等,但本质上,所有资产都具有高度相关性,从经济角度讲是同一类型的资产。以 NFT 为例,BAYC、Cryptopunk 等项目吸引了大量加密资产圈外的目光,甚至不少名人参与其中,但我们做了一个简单的数据分析,将前五名的蓝筹 NFT 价格(USD 计价)和以太坊价格作比较,发现仍然高度相关。

Merlin Protocol在黑山EDCON Super Demo发布首个RWA-Backed Load NFT发行协议:5月24日消息,在黑山EDCON Super Demo活动上,Merlin Protocol联合创始人Hannah分享关于Merlin Protocol发布首个RWA-Backed Load NFT发行协议的主题演讲。

Merlin Protocol通过预言机和NFT技术实现将RWA(现实世界资产)带入Web3的世界,提供了新的DeFi解决方案,同时也为开发者提供了一套针对RWA-NFT的技术解决方案。

此外,Merlin Protocol未来将会支持使用期权策略发行杠杆产品,以放大用户杠杆并进一步优化收益率。[2023/5/24 15:22:08]

Source: Dune.com

加密资产投资者也希望分散化自己的风险,获得一些加密世界以外的收益。现实世界资产相对更加多元化,有完善的合规、投资者保护工具和信息披露要求,对加密投资者来说是很有吸引力的投资标的,能够实现资产的对冲和投资组合配置。

本文研究的项目包括:Matrixdock sTBT,Maple Finance,Ondo Finance OUSG,T protocol 和 Openeden。

其中,Matrixdock 的 sTBT 和 Ondo Finance 的 OUSG 在 2023 年 1 月份上线,分别有 71.8 M 美元(67 个地址参与)和 118.4 M 美元的国债资产。Maple Finance 的 Cash management pool 和 Openeden 在 2023 年 5 月份宣布产品上线,目前 Maple Finance 暂时没有购买,Openeden 有 1.7 M 美元资产, 5 个地址参与。上述四个平台提供的产品均需要投资者经过 KYC 并证明自己为合格投资者 / 机构,单次购买至少 100000 USDC。

MyEtherWallet创始人:DeFi扩容解决方案大多以去中心化为代价:金色财经报道,MyEtherWallet创始人兼首席执行官Kosala Hemachandra表示,目前没有一个单个的区块链可以承载所有DeFi。他认为,DeFi的大多数潜在扩容解决方案都是以去中心化为代价的。他表示,从完全去中心化的区块链的角度来看,没有一种区块链具有足够好的扩容解决方案来支持这么多交易。从这种角度来看,以太坊是最好的解决方案。[2020/10/6]

T protocol 上线于 2023 年 3 月,其代币底层资产为 MatrixDock 的 sTBT,通过代币封装移除白名单限制,实现无需许可的国债代币,并嵌入数个 DeFi 协议中。目前总量约 6.8 M 美元的国债资产,有近 300 个持币地址。相关数据截止到 2023 年 5 月 11 日。

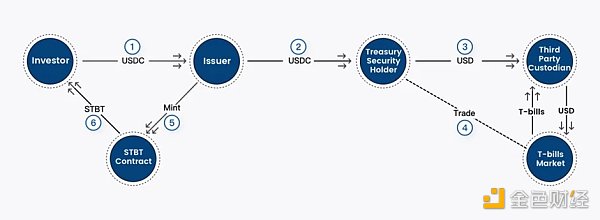

除 T protocol 以外,其他产品流程都分为链上链下两个部分,其中参与的组成部分有:

发行方,一般为项目方设立的主体在链上部署的智能合约。投资者投入 USDC,合约根据规则和设定的价格发行对应的国债代币。

链上托管机构,投资者的 USDC 会有链上托管机构

出入金渠道,将发行方从投资者处募集的 USDC 兑换为 USD 到对应的托管方

国债管理方,一般需要为合规的基金主体或 SPV,将投资者的资金在公开市场上交易债券

第三方托管,管理方的国债托管在第三方持牌托管机构的账户中进行操作

由于链上国债产品是链上链下的结合,在链下侧,和传统金融流程一致,中间涉及多方,在托管、出入金等步骤仍然需要等待相关机构的清算和结算,并在各个环节都有摩擦。

除 T protocol 以外,平台的用户体验流程大致相同,以 MatrixDock 为例,其申购流程如下:

动态 | Sirin Labs宣布与MyEtherWallet整合:据financemagnates报道,Sirin Labs宣布与MyEtherWallet(MEW)相互整合。通过将MEW的服务与FINNEY的冷钱包存储系统共同部署,钱包用户将能够通过移动和网络平台购买FINNEY智能手机。[2019/3/21]

投资者需要通过 KYC 并验证为合格投资者;平台会将通过认证的投资者的钱包地址加入到白名单中,只有白名单地址能够持有和操作 sTBT 代币。

投资者将 USDC 发送到平台的智能合约中,一般需要超过 100 , 000 USDC。

USDC 会存在托管钱包中,通过出入金渠道兑换为 USD 到银行账户中。

管理方在公开市场交易国债,国债由第三方机构托管

投资者购买之后,平台需要 3 个纽约银行工作日进行一系列操作,最终将确认购买的 sTBT 数量发送到投资者的钱包中。

Source: MatrixDock sTBT whitepaper

相对来说,申购流程需要三天时间,对于用户并不友好。sTBT 采用 ERC 1400 标准,实现代币的变基(Rebasing),每个 sTBT 锚定 1 美元,收益通过变基实现(代币余额的增加)。

锚定 1 美元能够让 sTBT 能够在 Curve 上和其他稳定币之间进行交易,滑点和费用很低;白名单投资者也可以直接在 Curve 上交易 sTBT 获得及时流动性;同时在 Curve 上提供流动性能够获得 Crv 代币奖励和手续费收入。

MyEtherWallet 事件后续 平台应加强安全防护:MyEtherWallet 事件后续,慢雾安全团队强烈建议所有数字货币交易所、在线钱包等项目严格审计自己的 HSTS 配置是否足够正确。 可以通过国际权威的 SSL 安全测试平台 链接:SSL Server Test (Powered by Qualys SSL Labs) 来进行完整测试,尽量接近 A+ 安全等级。 注:HSTS 全称 HTTP Strict Transport Security,是浏览器支持的一个 Web 安全策略,如果开启了这个配置,浏览器发现 HTTPS 证书错误后就会强制不让用户继续访问。 此次 MyEtherWallet DNS 被劫持攻击导致上百用户至少 500 多枚以太币被盗,官方并没正确意识到自己的失误:HSTS 安全配置的缺失。 慢雾安全团队发现 HSTS 安全配置在流行的数字货币交易所、在线钱包等普遍缺失,为了避免未来出现同样的安全问题,强烈建议尽快自查并完成安全加固。[2018/4/25]

在 sTBT 会在每个纽约银行工作日的 3 PM 根据当天的国债市场收益情况,增加用户钱包中对应的 sTBT 代币数量。举例来说,用户钱包中 100 sTBT 对应 100 美元,若当天收益为 1% ,在经过 rebase 过程之后,用户钱包中会有 101 sTBT,对应 101 美元。

若当天国债市场公允价格下跌,用户资产产生损失,用户钱包中 sTBT 余额不会减少,实际二级市场交易的公允价值会下跌。直到公允价值回归之后才会继续发生 rebase。

T protocol 是基于 MatrixDock sTBT 实现的无需许可的链上国债项目,发行两个代币:

TBT,是 sTBT 的封装,有 rebase 机制来将 TBT 价格锚定在 1 美元,从而能够在 Curve 上进行交易

wTBT,是非 rebasing 的 ERC 20 标准代币,可以和 TBT 之间实现双向兑换;和 TBT 的汇率会随着 TBT rebase 后数量的增长而增加。

其中 TBT 能够在二级市场交易,也能够用 USDC 直接铸造并立即将对应数量的 TBT 发送给投资者,无需等待 sTBT 的铸造时间。 T protocol 会收取相对较高的铸造费用来覆盖 sTBT 铸造这段时间的利息成本。

wTBT 能够通过跨链桥发送到 Optimism Rollup 上,在去中心化交易所 Velodrome 上有流动性供用户交易;提供流动性能够同时获得 Velodrome 平台代币奖励和交易手续费收入。

在对现有的链上国债项目研究的同时,我们注意到,计息债券的代币标准尚不完善。大部分项目采用最基础的 ERC 20 代币,通过预言机或直接为合约喂价来决定债券代币的价格。ERC 20 标准能够兼容借贷协议和质押协议,只要喂入能够准确读取的价格参数。

但在构建二级市场中则遇到困境。链上 AMM 都针对特定场景。对于债券,相对价格稳定,但价格仍有波动,并周期性会有分红或利息;传统债券市场采用订单薄模式,订单集中在现价附近,且交易者、做市商能够快速对市场进行反应。而链上由于区块链的特性订单薄模式并不合适,各类 AMM 也各有取舍。

对于债券代币来说,Uniswap V2 滑点过高;Uniswap V3 流动性集中能够降低滑点,但在极端市场行情下,价格大幅度波动容易出区间导致流动性缺失;Curve 要求代币价格锚定 1 : 1 ,但为实现在 Curve 上交易,Matrixdock sTBT 采用复杂的 rebase 机制增加了产品的复杂度。

DoDo 的 PMM 相对合适,但需要外部的预言机支持,无法实现价格发现机制。

AMM 更适合区块链的场景,为适应 AMM 实现二级市场交易,可能会需要新的代币标准。其中,Maple Finance 设计了 ERC 2222 ,资金分发代币(Fund Distribution Token,FDT),是 ERC 20 代币标准的拓展,实现代币持有者对未来现金流的领取。

RWA 的特殊资产属性需要特定的预言机、数据服务、代币标准,以及链上身份体系,当前主流的区块链平台并不能提供相关的主体和服务,RWA 相关的基础设施,公链 /Layer 2 也会是未来发展方向之一。

在上述的链上国债平台中,Ondo Finance 设计了借贷平台 Flux Finance 来实现国债代币 OUSG 的借贷。其中 OUSG 持有人需要经过 KYC 和合格投资者验证加入白名单,而稳定币流动性的提供方可以是无需许可的。Flux Finance 由另一个海外主体管理,与 Ondo Finance 本身的法律主体隔离。

MatrixDock 的 sTBT 和 Curve 做结合,但直接购买 sTBT 仍需要经过 KYC 加入白名单,相较于目前 70+M 的 sTBT 发行量,目前 Curve 上日交易量仅有数千美金。

T protocol 直接走无需许可的路线,可以任意将国债代币转化为其他形式的代币,从而嵌入各类 DeFi 应用之中。

金融机构是高度受监管的。对于合规资产发行方,每发行额外的产品、开拓新的业务线都需要完备的法律流程,这也是为什么合规产品推进困难的原因:

对公链作为金融基础设施的可用性和可靠性的怀疑

对 AMM、借贷协议等新型协议的如何划分到现有监管框架的理解方式

相关责任主体的明晰

从实体、到电子化,到代币化,金融资产永远朝向高效率、低成本的方向演进。Crypto 的世界由于其开放的特性,涌现出无数的创新,以太坊就是最大的创新试验田,但也正是因为开放的特性,让 RWA 的路很漫长,从技术的创新,到商业模式的探索,到和监管的沟通。但即使是股票的电子化也历经数十年,当前链上 RWA 市场才不过数亿的市场,相比于传统金融动则万亿的规模,美国国债三十万亿的规模,还有极大的发展空间,DigiFT 在探索自身发展路径的同时,期待 RWA 的基础设施、法律法规的推进,也会不断关注各个项目方和开发者在此间取得的进展。

金色早8点

金色财经 子木

欧科云链

比推BitpushNews

-R3PO

深潮TechFlow

MarsBit

Biteye

肖飒lawyer

PANews

Odaily星球日报

Foresight News

从政策面着手助力 Crypto 发展的不止有香港。就在昨天,日本实施了修订后的《资金结算法》,并将稳定币定义为一种新的“电子支付方式”,进一步明确了稳定币在日本法律框架中的地.

1900/1/1 0:00:00作者:0XSMAC & COMPOUND CRYPTO,编译:Block unicorn引言在Compound Crypto.

1900/1/1 0:00:00作者:cookies, 风投分析师 编译:Felix, PANews当以太坊面临网络拥堵时,天价的费用让以太坊网络过于昂贵,部分用户无力承担,导致许多用户离开以太坊生态.

1900/1/1 0:00:002023年1月10日,Web3基金会宣布39个第16次资助项目名单。点击阅读流动性质押衍生品(Liquid Staking Derivatives,LSD)随着即将到来的以太坊上海升级而爆发.

1900/1/1 0:00:00▌ 比特币哈希率创历史新高金色财经报道,数据显示,比特币的哈希率在2023年1月6日创下历史新高(ATH),区块高度为770,709.

1900/1/1 0:00:00作者:西柚,ChainCatcher5月28日,001.btc域名以0.3BTC(约 8100 美元)成交的截图在各大加密社区流传,根据该域名卖家的发言,他在2月份铭刻了该域名.

1900/1/1 0:00:00